M&Aアドバイザリー

顧客企業が行うM&Aや組織再編に関して、M&A戦略の立案、対象企業の選定・アプローチ、各種デュー・ディリジェンス、企業価値算定、取引条件・契約交渉、クロージング(資金決済等)手続きといった業務全般に関する助言・補佐業務を行います。

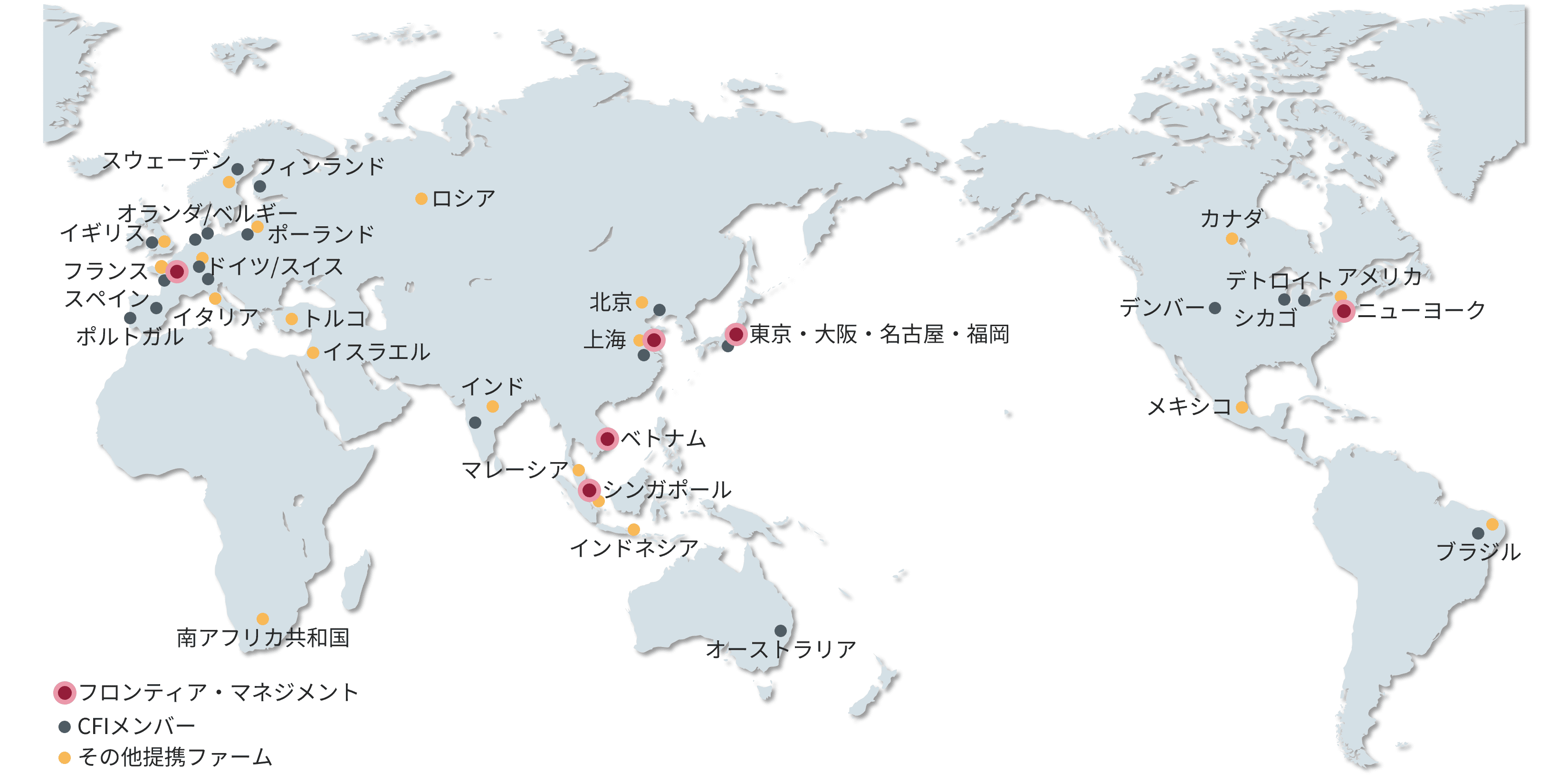

当サービスにおいては2023年Bloomberg 日本M&Aマーケットレビュー アドバイザー・ランキングにおいて、M&A件数、取引金額でともにランキングされるなど、大手金融機関に次ぐ実績を残しています。また、日本企業のグローバル化の進展に伴い増加するクロスボーダーM&Aの顧客ニーズに対応するため、豊富な実績を有する人材を積極的に採用するとともに、中国子会社の設立、シンガポール支店、ニューヨーク支店の開設、CFI(Corporate Finance International:欧州を中心として20か国以上にまたがり世界展開するM&Aファーム団体)への正会員としての加盟、フランスM&Aアドバイザリー企業Athemaとの資本業務提携、そしてパリ支店の開設等を通じて、海外ネットワークの充実を図り、クロスボーダーの案件紹介・実行支援を提供します。

サービス内容

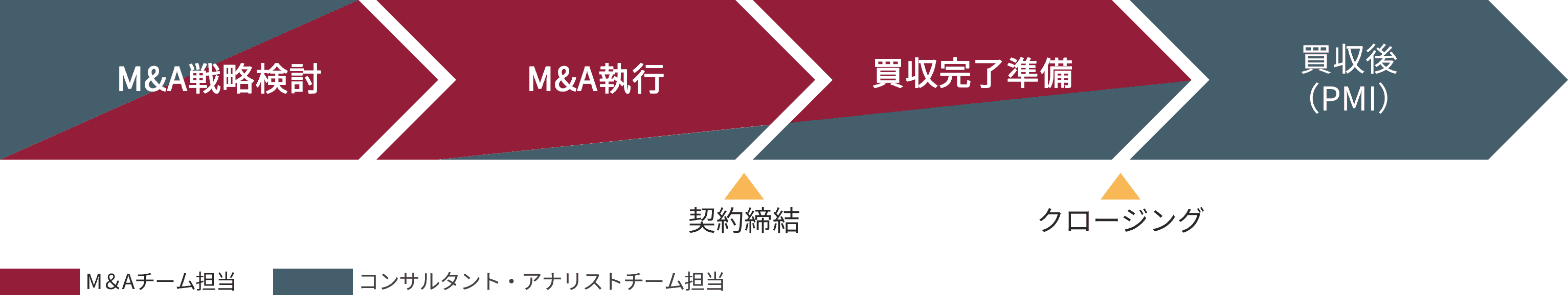

M&Aの一気通貫サービス

M&Aバンカー、コンサルタント、証券アナリストがワンチームとなりM&A案件一気通貫のサービス提供ができます。

早期のシナジー発現に向けて、M&Aチーム、コンサルタント・アナリストチームをワンストップに連携する理想の案件体制構築ができます。

M&Aアドバイザリー業務

- 買手・売手候補へのアプローチ

- 相手方ファイナンシャル・アドバイザー(FA)との調整・交渉

- 買収・売却スキームの検討に関する支援

- 事業計画の検証に関する支援

- 企業価値・株式価値及び統合比率の算定、並びにフェアネスオピニオンの作成

- 意向表明書の提出に関する支援

- 各種デュー・ディリジェンスの実行に関する支援

- 最終契約を含む各種契約の交渉に関する支援

- プレスリリース・各種説明資料の作成に関する支援

- クロージング手続きに関する支援

コンサルティング業務

- 事業ポートフォリオ戦略、及びM&A戦略(ロングリストの作成、シナジーの初期検討等を含む)

- 事業・財務・税務デュー・ディリジェンス等のM&A関連サービス

-

ポストM&A(PMI)コンサルティング

- M&A実行後の統合に関する計画・戦略の策定(統合プランの策定、事業戦略・中期計画の策定、組織・ガバナンス設計、人事・会計・システム統合、統合プロジェクト自体の事務局機能及び進捗管理等のサポート)

- 経営執行支援(プロ経営者人材の提供)

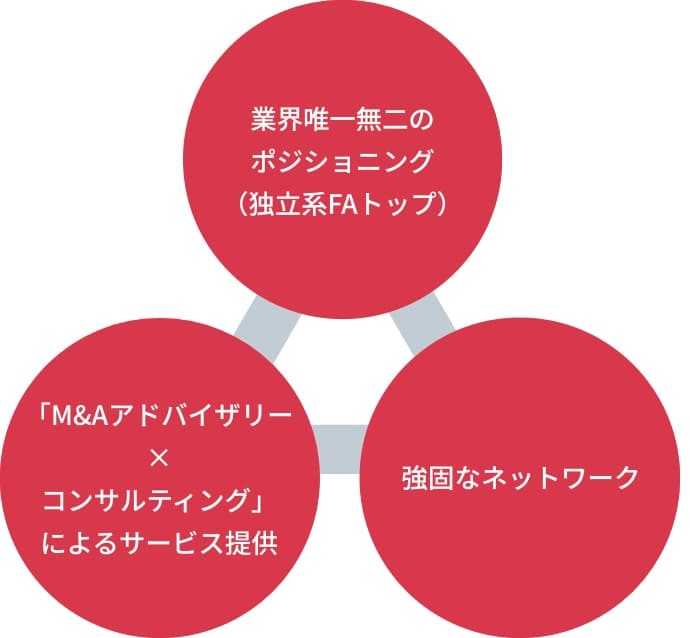

特長・強み

- 東証プライム市場上場の独立系M&Aアドバイザリーファーム。

- 取引件数ランキングにおいて、独立系トップの実績を誇る。

- 独立系アドバイザーとして、最良のアドバイスが可能。

- M&Aバンカー、コンサルタント、証券アナリストがワンチームとなり、M&A戦略検討から買収後のPMIまで一気通貫のサービス提供が可能。

- コンサルティングとの共同サービス提供により、M&A案件の成功確率を高めることが可能。

- 国内では事業法人営業部・産業調査部による業界主要企業とのネットワークを構築しており、豊富な中型~大型案件の実績を有する。

- 創業期から築き上げてきた全国の金融機関とのネットワークが基盤としてあり、地方のM&A案件も多数手掛ける。

- 海外支店及び当社が中心的な役割を果たすCFIグループ等の海外ネットワークにより、特にミッドキャップのクロスボーダー案件に強み。

業界唯一無二のポジショニング(独立系FAトップ)

- 東証プライム市場上場の独立系M&Aアドバイザリーファーム。

- 取引件数ランキングにおいて、独立系トップの実績を誇る。

- 独立系アドバイザーとして、最良のアドバイスが可能。

「M&Aアドバイザリー×コンサルティング」によるサービス提供

- M&Aバンカー、コンサルタント、証券アナリストがワンチームとなり、M&A戦略検討から買収後のPMIまで一気通貫のサービス提供が可能。

- コンサルティングとの共同サービス提供により、M&A案件の成功確率を高めることが可能。

強固なネットワーク

- 国内では事業法人営業部・産業調査部による業界主要企業とのネットワークを構築しており、豊富な中型~大型案件の実績を有する。

- 創業期から築き上げてきた全国の金融機関とのネットワークが基盤としてあり、地方のM&A案件も多数手掛ける。

- 海外支店及び当社が中心的な役割を果たすCFIグループ等の海外ネットワークにより、特にミッドキャップのクロスボーダー案件に強み。

Corporate Finance International B.V.(CFI)はオランダのアムステルダムに本社登記され、17か国に展開するグローバルM&Aメンバーシップです。当社はCFIの出資者であり、日本唯一のメンバーファームとしてグローバルにM&Aサービスを展開しています(CFIメンバー:●)。北米、欧州、中国、アセアン、インドを中心に、M&Aファームとのネットワークを構築しております(その他提携ファーム:●)。